Die Erstattung von Fahrkosten ist ein Standardverfahren, bei dem Unternehmen ihre Mitarbeiter für die Nutzung ihrer privaten Fahrzeuge für die Arbeit entschädigen. Im Allgemeinen deckt die Entschädigung Kraftstoff, Wartung und Abnutzung ab. Die Steuerbarkeit der Zahlung hängt von mehreren Faktoren ab, u. a. vom Erstattungssatz und der Einhaltung der IRS-Anforderungen.

Übersteigt die Erstattung nicht den Standard-Kilometersatz des Internal Revenue Service, gilt sie häufig als nicht steuerpflichtig und wird vom Bruttoeinkommen des Mitarbeiters abgezogen. Jeder Betrag, der den regulären Satz übersteigt, wird jedoch in der Regel besteuert und muss als Einkommen verbucht werden. Die Kenntnis dieser Normen ist sowohl für Unternehmen als auch für Arbeitnehmer von entscheidender Bedeutung, um die Vorschriften einzuhalten und mögliche steuerliche Schwierigkeiten zu vermeiden.

Ja, im Allgemeinen ist die Erstattung von Kilometern steuerpflichtig. Wenn die Erstattungen jedoch NICHT den IRS-Standardmeilensatz überschreiten und der Arbeitnehmer genaue Angaben zu den gefahrenen Kilometern und den geschäftlichen Zwecken macht, werden sie als nicht steuerpflichtig betrachtet. Die Bundessteuerbehörde (Internal Revenue Service, IRS) betrachtet Kilometergelder als Teil des Gehalts eines Mitarbeiters und unterliegt daher der Einkommenssteuer, der Sozialversicherungssteuer und der Medicare-Steuereinbehaltung. Erstattet ein Unternehmen einem Mitarbeiter geschäftsbedingte Kilometergebühren, die während der Fahrt mit dem Privatwagen angefallen sind, so handelt es sich bei den Erstattungen normalerweise um steuerpflichtiges Einkommen.

Um die Einhaltung der Steuervorschriften für die Rückerstattung von Kilometern zu gewährleisten, müssen Unternehmen und Arbeitnehmer genaue Aufzeichnungen führen und die Anforderungen der IRS erfüllen.

Die IRS-Regeln für die Erstattung von Kilometergeld legen einen Standardpreis für die Berechnung der absetzbaren Kosten für die Nutzung eines Autos für geschäftliche, wohltätige, medizinische oder Umzugszwecke fest. Der Satz wird jährlich entsprechend der Entwicklung der Kosten für den Betrieb eines Fahrzeugs angepasst. Der IRS legt einen Kilometersatz für geschäftlich genutzte Kilometer fest, der Ausgaben wie Benzin, Öl, Wartung, Versicherung und Abschreibung umfasst. Neben der kommerziellen Nutzung gelten unterschiedliche Preise für Meilen, die für medizinische Zwecke oder für Wohltätigkeitsorganisationen zurückgelegt werden.

Hier sind die wichtigsten Aspekte der IRS-Erstattung:

Für das Jahr 2024 gelten folgende IRS-Kilometererstattungssätze:

Wie wir bereits besprochen haben, ändern sich die Sätze jährlich nach den neuesten Aktualisierungen. Vergleichen wir die Daten aus dem Jahr 2023, um zu sehen, wie sich diese Sätze verändert haben.

Der IRS-Kilometererstattungssatz für die geschäftliche Nutzung stieg von 65,5 Cent pro Meile im Jahr 2023 auf 67 Cent pro Meile im Jahr 2024. Die Arzt- und Umzugskosten liegen 2024 bei 21 Cent pro Meile, ein leichter Rückgang gegenüber 22 Cent im Jahr 2023. Der Tarif von 14 Cent pro Meile für wohltätige Zwecke bleibt 2024 unverändert. Diese Sätze gelten für alle Fahrzeuge, einschließlich Elektro-, Hybrid-, Diesel- und Benzinfahrzeuge.

Das Formular 1099-NEC wird in erster Linie zur Erfassung von Vergütungen für nicht angestellte Mitarbeiter verwendet, z. B. Zahlungen an unabhängige Auftragnehmer und Freiberufler für erbrachte Dienstleistungen. Die Erstattung von Autokilometern wird jedoch in einer anderen Kategorie erfasst.

Wenn ein Unternehmen einer Person Kilometergeld erstattet, ist das Formular 1099-NEC oft nicht erforderlich. Wenn die Erstattung bestimmte Bedingungen erfüllt, kann sie stattdessen auf einem separaten Formular, dem 1099-MISC, gemeldet werden, oder sie wird möglicherweise ganz aus der Berichterstattung herausgenommen (dies hängt von den Umständen ab).

Vergleichen wir die beiden häufigsten Szenarien:

Die Gesetze, die die Erstattung von Kilometern regeln, können jedoch kompliziert sein und funktionieren von Fall zu Fall unterschiedlich. Deshalb müssen sich Unternehmen an einen Steuerexperten wenden, um die korrekten Meldevorschriften zu verstehen.

Zusammenfassend lässt sich sagen, dass die 1099-NEC zur Erfassung von Vergütungen für Nichtarbeitnehmer verwendet wird, während die Erstattung von Autokilometern unterschiedlich gehandhabt wird, je nachdem, ob der Begünstigte ein Arbeitnehmer oder ein Nichtarbeitnehmer ist. Arbeitgeber sollten sicherstellen, dass sie die richtigen Meldeverfahren einhalten, um Strafen zu vermeiden und die Steuervorschriften einzuhalten.

Die Kilometererstattung deckt häufig die Ausgaben ab, die mit der Nutzung Ihres Autos für berufsbedingte Reisen verbunden sind. Dazu gehören:

Arbeitgeber erstatten häufig einen bestimmten Betrag pro gefahrenen Kilometer, der Benzin, Fahrzeugverschleiß, Versicherungs- und Wartungskosten umfasst. Persönliche Umwege oder nicht zusammenhängende Zwischenstopps auf Geschäftsreisen werden unter Umständen nicht erstattet. Es ist wichtig, die Unternehmensrichtlinien zu befolgen und offizielle Unterlagen aufzubewahren.

Wenn ein Arbeitgeber die Kosten zum oder unter dem Standard-Kilometersatz der IRS erstattet, werden diese Erstattungen in der Regel als nicht steuerpflichtig angesehen. Sie werden daher nicht zu Ihrem gesamten steuerpflichtigen Einkommen hinzugerechnet. Wenn Ihr Unternehmen Ihnen jedoch mehr als den üblichen Satz erstattet oder eine Methode anwendet, die nicht den IRS-Anforderungen entspricht, kann die zusätzliche Zahlung als steuerpflichtiges Einkommen angesehen werden.

Deshalb ist die Frage, ob die Entschädigung steuerpflichtig ist, nicht in jedem Fall eindeutig zu beantworten. So kann beispielsweise in einem Fall derselbe Betrag erstattet werden, während in einem anderen Fall eine Entschädigung verweigert wurde. Sie sollten auch bedenken, dass die Erstattungssätze je nach Zweck unterschiedlich sind. Daher werden die Gesamtbeträge leicht voneinander abweichen.

Kilometergeld wird nicht besteuert, wenn Unternehmen ihren Mitarbeitern den Standardmeilensatz des IRS oder einen niedrigeren Satz erstatten, was häufig bei Geschäftsreisen der Fall ist. Diese Erstattungen gelten nicht als steuerpflichtiges Einkommen und müssen nicht in Ihrer Steuererklärung angegeben werden.

Wenn Ihr Arbeitgeber Ihnen beispielsweise die Kosten für Geschäftsreisen zum IRS-Standardmeilensatz von 58,5 Cent pro Meile für das Jahr 2024 erstattet, wird diese Erstattung nicht als Einkommen versteuert.

Die Erstattung von Kilometern wird steuerpflichtig, wenn sie den IRS-Standardsatz für Geschäftskilometer überschreitet. Erstattet ein Arbeitgeber mehr als diesen Satz oder wendet er einen anderen Ansatz an, der gegen die Kriterien des IRS verstößt, wird der zusätzliche Betrag zu steuerpflichtigem Einkommen. Darüber hinaus kann die Kilometererstattung besteuert werden, wenn sie nicht für geschäftliche Zwecke, sondern für persönliche Zwecke verwendet wird.

Im Jahr 2024 beträgt der Satz für Unternehmen beispielsweise 67 Cent pro Meile. Wenn Ihr Arbeitgeber Ihnen 70 Cent pro Meile erstattet, wären die übersteigenden 3 Cent pro Meile steuerpflichtig.

Diskrepanzen bei den Kilometern und deren Erstattung können zu erheblichen Problemen bei der Kostenberichterstattung und dem finanziellen Abgleich führen. Wenn es Unterschiede zwischen den gemeldeten Kilometern und den tatsächlich zurückgelegten Entfernungen gibt, können die Entschädigungsbeträge variieren, was sich sowohl auf Arbeitnehmer als auch auf Arbeitgeber auswirken kann.

Genaue Unterlagen und ordnungsgemäße Aufzeichnungen sind für die Lösung solcher Probleme unerlässlich. Klare Standards, die angemessene Verfahren für die Meldung von Kilometern und Erstattungssätze festlegen, tragen dazu bei, Abweichungen zu verringern und Fairness zu gewährleisten. Darüber hinaus verwenden private Unternehmen häufig Geräte oder Software zur Überwachung der Kilometerstände, um diesen Prozess zu vereinfachen. Dies fördert die Transparenz und Genauigkeit der finanziellen Transaktionen.

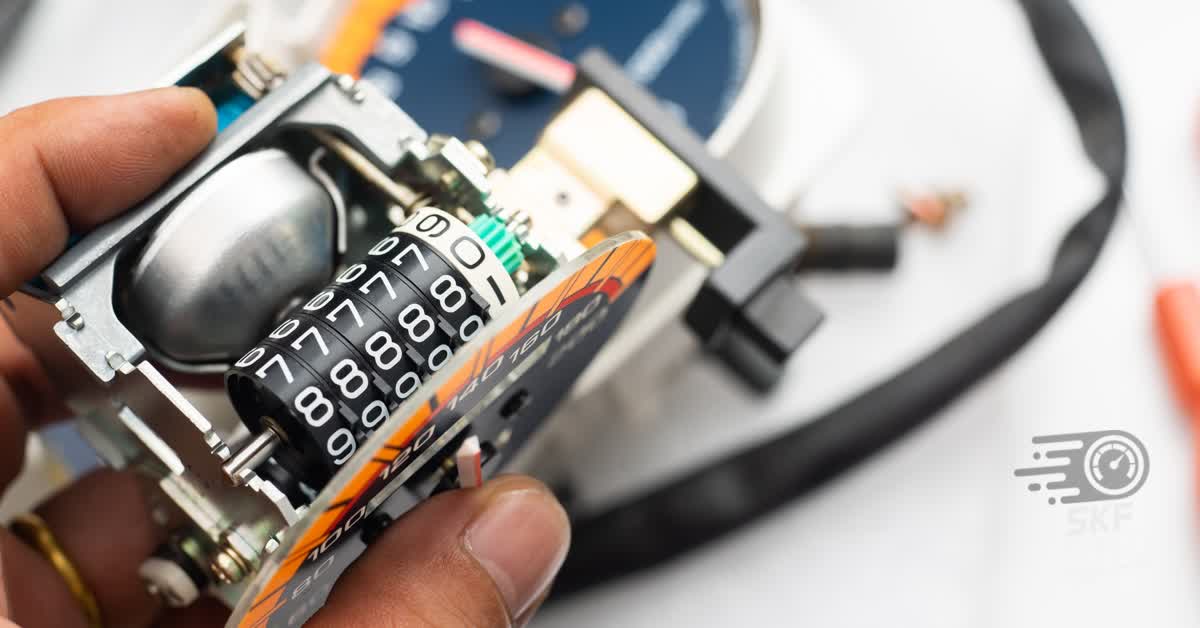

Ein Mileage Blocker ist ein Werkzeug, das von einem deutschen Team von Fachleuten für Autotester entwickelt wurde. Dieses innovative Gerät stoppt die Aufzeichnung des Kilometerstandes und verhindert, dass das System zusätzliche Kilometer addiert. So wird der Kilometerstand des Autos während der Prüfung nicht erhöht. Dieses Gerät ist ein Wendepunkt in der Autoindustrie aufgrund der folgenden Eigenschaften:

Er enthält eine einfache Installationsanleitung, so dass jeder ihn ohne die Hilfe von Fachleuten verwenden kann.

Der Kilometerblocker ist mit fast allen Automodellen kompatibel und zeichnet sich durch seine einwandfreie Leistung aus. Dieses Gerät sollte nach ethischen Gesichtspunkten und in Übereinstimmung mit den örtlichen Gesetzen verwendet werden. Für weitere Informationen oder Fragen wenden Sie sich bitte an den Kundendienst oder besuchen Sie eine Support-Seite.

Die Rückerstattung von Kilometern ist keine steuerpflichtige Zahlung, solange der Arbeitgeber nicht einen höheren Satz als den IRS-Satz erstattet. Die Erstattungssätze können je nach Zweck und Fall unterschiedlich sein. Daher ist es wichtig, die IRS-Richtlinien zu befolgen, Ihre Unternehmensrichtlinien zu überprüfen und alle dabei anfallenden Geschäftsausgaben zu dokumentieren.

Hier finden Sie Informationen über unser Unternehmen

Hier finden Sie Informationen zu Versand und Rückgabe

Hier finden Sie Informationen zu allen technischen Fragen

Hier finden Sie hilfreiche Informationen zur Installation